ETF vai tavallinen indeksirahasto?

Sijoittamisesta innostuneiden puheessa vilisee usein kolmen kirjaimen lyhenne ETF. Lyhenne tulee englanninkielisistä sanoista Exchange Traded Fund eli pörssinoteerattu rahasto. Yleensä yksityissijoittaja merkitsee rahasto-osuuksia rahastoyhtiön kautta, mutta ETF:ien tapauksessa niillä käydään kauppaa pörssissä arvopaperivälittäjien kautta. Suurin osa on osakerahastoja, mutta korko-ETF:iäkin on.

ETF:illä sijoittaja voi käydä kauppaa rahastolla pörssissä kuin millä tahansa osakkeella. Niin sanottua tavallista rahastoa taas merkitään ja lunastetaan rahastoyhtiö kautta.

Tavallisen indeksirahaston osuuden hinta määräytyy kerran päivässä, kun rahasto-osuuden arvo lasketaan. Yleensä se tehdään markkinan sulkeutuessa. ETF-osuuden hinta sen sijaan määräytyy reaaliaikaisesti pörssissä kysynnän ja tarjonnan mukaisesti ja kauppaa voi käydä, kun pörssi on auki.

Suomen ainoa ETF-rahasto 20 vuotta

Suomen ainoa ETF-rahasto OMXH 25 ETF (OMX Helsinki 25 pörssinoteerattu rahasto UCITS ETF) täyttää tiistaina 8. helmikuuta 2022 tasan 20 vuotta.

Sen lanseerasi suomalainen rahasto- ja varainhoitoyhtiö Seligson & Co Rahastoyhtiö helmikuussa 2002. Helsinkiin listattava ETF sopi mainiosti vuonna 1997 perustetulle rahastoyhtiölle .

– Yhtiönä meille soveltui hyvin tällainen passiivinen rahastotuote. Helsingin pörssi halusi Suomeen ETF:ää, ja tarjouskilpailulla me valikoiduimme ETF:n lanseeraukseen, Seligsonin salkunhoitaja Aleksi Härmä kertoo.

Merkkipäivää juhlitaan tiistaiaamuna, kun pörssi aukeaa.

ETF:t jäljittelevät markkinaindeksiä

Yleensä ETF-rahastot jäljittelevät jotakin markkinaindeksiä. Suomalaisen OMXH 25 ETF -rahaston vertailuindeksi on OMX Helsinki 25 -osakeindeksi, jossa on Helsingin pörssin Nasdaq Helsingin 25 eniten vaihdettua osaketta. Indeksiä seurataan pääasiallisesti sijoittamalla suoraan indeksin sisältämiin osakkeisiin.

25 vaihdetuinta yhtiötä eivät tietenkään ole koko ajan samat, vaan Nasdaq Helsinki rebalansoi indeksin neljä kertaa vuodessa:

Kaksi kertaa vuodessa – tammi-helmikuussa ja heinä-elokuussa – tarkistetaan, mitkä ovat vaihdetuimmat yhtiöt.

Lisäksi kaksi kertaa vuodessa – huhti-toukokuussa ja loka-marraskuussa – rajoitetaan suurimpien omistusten paino 10 prosenttiin.

Osa ETF-rahastoista on ns. fyysisiä eli ne omistavat osakkeet suoraan. OMXH 25 ETF on tällainen. Jotkut ETF-rahastot ovat ns. synteettisiä, joita hoidetaan johdannaisten avulla.

– Rakenteet on hyvä tuntea, koska niihin liittyy erilaisia riskielementtejä, Aleksi Härmä sanoo.

OMXH 25 ETF:n merkittävin riski on siten Suomen osakemarkkinaan liittyvä normaali markkinariski.

Tuotto-osuuksista kasvuosuuksiksi

OMXH 25 ETF -rahaston osuudet olivat aluksi tuotto-osuuksia, eli niille maksettiin tuottoa joka kevät.

– Nasdaq lanseerasi aiemman hintaindeksin rinnalle uuden tuottoindeksiversion vuonna 2014, ja maaliskuussa 2015 ryhdyimme seuraamaan sitä. Indeksi on siis muuttunut matkalla, Härmä sanoo.

Maaliskuusta 2015 lähtien rahaston osuudet ovat siis kasvuosuuksia, eikä tuottoa enää makseta ulos. Rahaston saamat osingot uudelleensijoitetaan ja siten ne jäävät rahastoon kerryttämään tuottoa.

Oma sijoitussuunnitelmasi ratkaisee, sopiiko ETF sinulle

Kenelle ETF erityisesti sopii?

– OMXH 25 ETF -rahasto sopii sellaiselle sijoittajalle, joka haluaa sijoittaa hyvin hajautettuun koriin Suomen vaihdetuimpien yhtiöiden osakkeita kustannustehokkaasti, Härmä sanoo.

Jos yksityissijoittaja haluaa verrata ETF:ää ja tavallista rahastoa, pitää pohtia kustannuksia. Hallinnointipalkkio on osa niistä. Lisäksi on muita kustannuksia, jotka vaihtelevat sen mukaan, mitä kautta ja miten asiakas haluaa rahastoon sijoittaa.

– Kannattaa siis miettiä kokonaiskustannusta, kun pohtii, sijoittaako ETF-rahaston vai ns. tavallisen rahaston kautta. On tärkeää että ymmärtää millaiseen rahastoon on sijoittamassa ja seurata omaa sijoitussuunnitelmaa.

Härmän mukaan OMXH 25 ETF on toiminut erittäin hyvin.

– Se on helppo tapa sijoittaa Helsingin pörssin 25 vaihdetuimpaan yhtiöön. Rahasto on onnistunut hyvin seuraamaan indeksiään ja siten se on toiminut sijoittajille hyvin, hän sanoo.

Tammikuun lopussa rahaston varallisuus oli noin 444 miljoonaa euroa ja siinä oli noin 18 tuhatta osuudenomistajaa.

Miksi suomalainen yksityissijoittaja ei voi ostaa amerikkalaisia ETF:iä?

”Miksi suomalainen yksityissijoittaja ei voi ostaa amerikkalaisia ETF:iä?” Teema putkahtaa esiin aika ajoin ja ärsyttää taitavia yksityissijoittajia.

Syynä on AIFM (Alternative Investment Fund Managers) -direktiivi, jolla halutaan taata sijoittajansuoja yksityissijoittajille. Joidenkin yksityissijoittajien mielestä suoja on siis liiankin ”hyvä”.

AIFM-direktiivi sääntelee sitä, että Euroopan ulkopuolista rahastoa ei saa markkinoida ei-ammattimaisesti sijoittaville Euroopassa.

– Sijoittajansuojaa koskevassa sääntelyssä on yleisesti se haaste, että kun sijoittajia ja sijoitustuotteita on monenlaisia, markkinavalvoja Tero Oikarinen Finanssivalvonnasta kertoo.

Sääntelyssä on yleisesti jako ammattisijoittajiin ja ei-ammattisijoittajiin. Ero on määritelty sijoituspalvelulaissa (ensimmäinen luku, 23. pykälä).

– Yleisesti pyritään suojelemaan sijoittajaa. Ei-ammattimaisia sijoittajia on hyvin monenlaisella kokemuksella. Sääntelyä toki voidaan arvioida aika ajoin.

Avaintietoasiakirjan kielivaatimuksessa on pieni jouston mahdollisuus

AIFM-direktiivin lisäksi ei-eurooppalaiseen rahastoon sijoittamiseen vaikuttaa niin sanottu PRIIP-asetus (Packaged retail and insurance-based investment products), joka tuli voimaan tammikuussa 2018. Paketoidulla (packaked) sijoitustuotteella tarkoitetaan tuotetta, johon on yhdistetty useampi sijoituskomponentti: esimerkiksi vakuutusmuotoisia sijoitustuotteita, strukturoituja tuotteita ja rahastoja – myös siis ETF-rahastoja.

Asetus koskee palveluntarjoajia, jotka valmistavat ja tarjoavat yksityissijoittajille tarkoitettuja PRIIP-tuotteita. Palveluntarjoajan pitää laatia jokaisesta tuotteesta niin sanottu avaintietoasiakirja, jossa kerrotaan tietoja tuotteen ominaisuuksista sekä siihen liittyvistä kustannuksista ja riskeistä. Asiakirjalla halutaan parantaa sijoitustuotteitten vertailtavuutta. Sääntely juontaa juurensa 2000-luvun alun finanssikriisistä.

Osaa suomalaisista yksityissijoittajista ihmetyttää se, että avaintietoasiakirja pitää saada maan kotikielellä, eli Suomessa suomeksi tai ruotsiksi. Esimerkiksi yhdysvaltalaiset ETF-rahastojen liikkeelle laskijat eivät välttämättä käännä asiakirjoja suomeksi tai ruotsiksi. Asia ei kuitenkaan ole ihan näin mustavalkoinen:

– Finanssivalvonnassa olemme tulkinneet kansallisesti niin, että tietyin edellytyksin englanninkielisenkin dokumentin pitäisi riittää, Oikarinen kertoo.

Vaikka EU vaatii lähtökohtaisesti yksityissijoittajaa suojellakseen, että avaintietoasiakirja rahastotuotteen ominaisuuksista pitää olla tarjolla yksityissijoittajan kotimaan kielellä, kansallisille valvojille on siis annettu mahdollisuus sallia myös muun kuin kotimaisen kielen.

Lounasmeri: Ratkaisu eurooppalaisen ETF-markkinan kehitämiseen löydettävissä

Yli miljoona suomalaista sijoittaa erilaisiin rahastoihin.

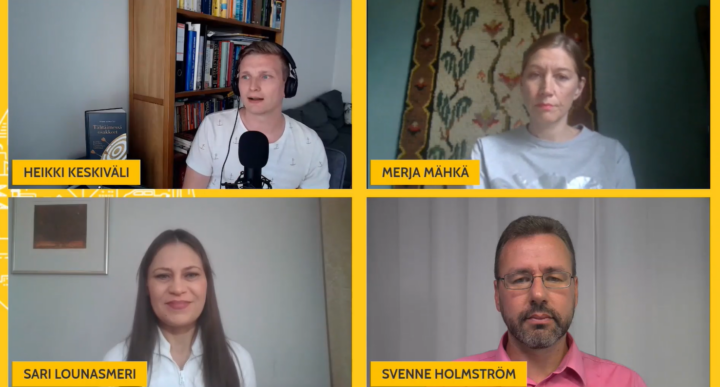

– Rahastosäästämisen yleistymisen kannalta on keskeistä, että tietoa on saatavilla omalla kielellä. Sijoitustuotteiden tietojen esittäminen standardoidulla tavalla auttaa sijoittajia vertailemaan sijoituskohteita ja ymmärtämään niihin liittyviä kustannuksia, riskejä ja mahdollisuuksia, Pörssisäätiön toimitusjohtaja Sari Lounasmeri toteaa.

Samalla kun sijoittaminen on alkanut kiinnostaa yhä suurempaa joukkoa suomalaisia, rajat ylittävä sijoittaminen on lisääntynyt viimeisten parin vuoden aikana merkittävästi.

– Moni kokee osakeindeksiä seuraavat pörssilistatut ETF-rahastot ymmärrettäviksi tuotteiksi ja haluaisi sijoittaa myös edullisiin amerikkalaisiin ETF:iin, Lounasmeri kertoo.

Yksityissijoittajat EU-alueella eivät siis kuitenkaan voi sijoittaa näihin, koska vaadittu dokumentaatio eli avaintietoasiakirja puuttuu.

– On esitetty, että dokumentaatiota ei voida tehdä, koska EU-säännöt vaativat julkistamaan skenaarioita todennäköisestä tulevasta kehityksestä ja Yhdysvaltain lainsäädäntö ei salli tällaisten ennusteiden tekemistä. Ongelma on EU-tasolla tiedossa, Lounasmeri sanoo.

– Uskon että tilanteeseen löydetään ratkaisu. Toivon, että eurooppalainen ETF-markkina kehittyisi. Tällä hetkellä ETF:ien käyttäminen on Yhdysvalloissa paljon yleisempää kuin Euroopassa.

Keskeistä ETF:istä

- kaupankäyntiaika – ETF:llä voi käydä kauppaa aina pörssin aukioloaikana

- arvon muodostuminen – ETF:n arvo määräytyy markkinoilla ja on koko ajan läpinäkyvästi tiedossa

- likvidiys – markkinatakaaja takaa ETF:n likviditeetin joka on tyypillisesti erittäin hyvä

- kustannukset – ETF:n juoksevat kustannukset ovat tyypillisesti hyvin matalat mutta kaupankäyntihetkellä on maksettava palkkio välittäjälle